2022年07月号

新しいNISA制度で変わる投資

コロナ禍を契機にNISA(少額投資非課税制度)をはじめとした少額投資が急増しています。 そして、金融庁では長期・積立・分散投資をさらに推進することを目的とし、2024年以降、一般NISAの非課税対象および 非課税投資枠が見直され、新しいNISA制度が施行されます。はたして、この新NISA制度は具体的にどのような変化を もたらすのでしょうか。日本証券業協会とFP法人シグマ(シグマ(株))にお話を伺い、 それぞれのお立場から新しいNISA制度について話していただきました。

インタビュー①

NISA制度で拡大した投資家の裾野新制度は若年層をさらに取り込めるか!?

制度開始からわずか7年で1766万以上のNISA口座が開設

新しいNISA制度についてお話しする前に、まずは2014年にスタートした現行のNISA制度の利用状況からお伝えしたいと思います。そもそも、NISA制度は国民の資産形成を促すことを目的として設けられた制度で、NISA口座内であれば、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になるというものです。通常、株式や投資信託などの金融商品を購入した場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかりますが、NISA制度を活用すれば、それが非課税になるというわけです。

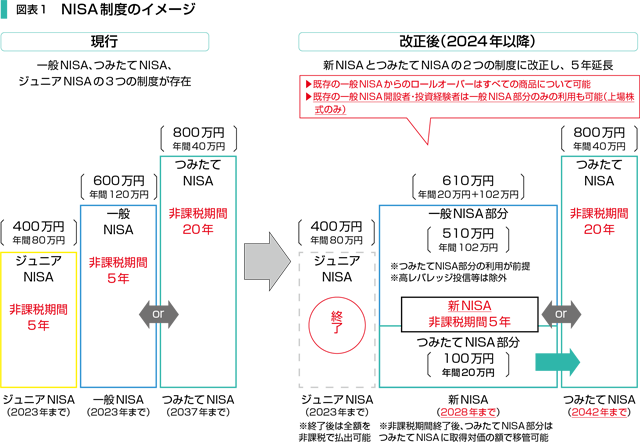

ちなみに現行のNISA制度については、成年が利用できる一般NISAとつみたてNISA、未成年が利用できるジュニアNISAの3種類があります。まず一般NISAの特徴は株式・投資信託などを年間120万円まで購入でき、最大5年間非課税で保有できること。次いで2018年からスタートしたつみたてNISAは、少額からの長期・積立・分散投資を支援するための非課税制度で、長期・積立・分散投資に適した一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有できます。そして、ジュニアNISAは未成年の利用者を対象としたもので、株式・投資信託等を年間80万円まで購入でき、最大5年間非課税で保有できるといった特徴があります。

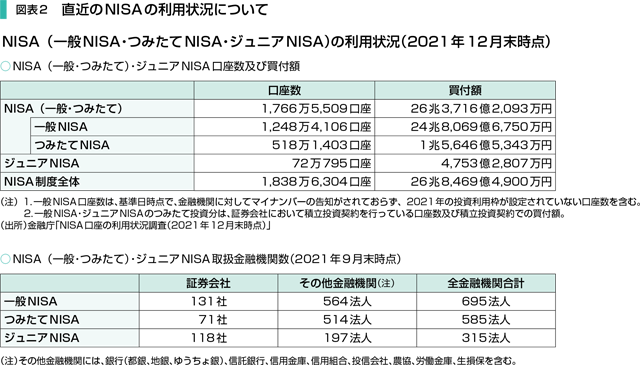

2021年12月時点でNISAの口座数(一般・つみたて)は1766万5509口座に達しており、特に2020年のコロナ禍以降は資産形成への関心が高まり、年代別に見ると20~40代などの若年層による口座開設などが急速に拡大しています。もちろん、それに伴い個別株の売買や投資信託への投資も盛んになっており、NISA口座による買付額(一般・つみたて)も26兆3716億2093万円に達しているほどです。制度が開始されてからわずか7年でこれだけの動きが生じたのは大きな成果と言えるでしょう。

現行のNISA制度の利用者はロールオーバーの手続きなどに注意

こうした中、金融庁では「より多くの方々に長期・積立・分散投資を始めるきっかけとしてもらうため」に、もともと2023年までとされていたNISA制度の延長を決定。一般NISAの非課税対象および非課税投資枠を見直し、2024年以降から2階建ての新しいNISA制度に移行するとしています。しかし、この新旧のNISA制度の違いがやや分かりづらくなっているので、ここで簡単に説明しておきたいと思います。

新制度の最大の特徴は、新しいNISAが2階建てになったことです。具体的には1階部分がつみたてNISAと同じ商品、2階部分が一般NISAと同じ商品(上場株式・投資信託・ETF・REITが購入可能だが、一部のレバレッジの高い投資信託などは購入不可)の購入枠となっており、2階部分を利用するには1階部分で積立投資をしていることが前提になります(投資経験者については、一定の条件を満たす上場株式であれば2階部分のみの利用も可能)。つまり、新しいNISA制度はつみたて投資に適した、安定した金融商品を推奨する傾向にあると言えるでしょう。また、1階部分で購入できる金額(非課税投資枠)は年間20万円まで、2階部分で購入できる金額(非課税投資枠)は年間102万円までとなっていますが、非課税枠を使い切る必要はなく、少しでも1階部分を利用していれば、2階部分を利用できるようになるそうです。

なお、ジュニアNISAは2023年をもって終了となりますが、終了後も全額を非課税で払い出すことができるので、その点についてはご安心ください。また、つみたてNISAに関しては、投資可能期間が5年間延長(2042年まで)になっただけなので、もともとつみたてNISAしか利用していなかった人にとっては特に変化は生じません。

では、現行のNISA制度からのロールオーバーはどうなるのでしょうか。まず一般NISAから新しいNISA(2階部分)へのロールオーバーに関しては、株式・投資信託等は非課税期間が終了した後もロールオーバーを行うことで継続保有することができるとのことです。また、ロールオーバーの金額については上限がないものの、2階部分の非課税投資枠(年間102万円)を超過する場合は、1階部分の非課税投資枠(20万円)を使うことになります。さらに、現行の一般NISAで保有している株式・投資信託等のうち、監理銘柄および整理銘柄に指定されているものと、ヘッジ目的など以外でデリバティブ取引による運用を行っているものについては、ロールオーバーができないようになっているので要注意です。ちなみに、新しいNISA制度ではそれらの銘柄が購入できなくなるので、そのあたりも念頭に置いておいたほうがよいでしょう。

ロールオーバーに関しては、2023年12月までに届け出が必要になるということにも注意しておいてください。また、証券会社によって提出期限や提出方法などが異なってくるので、詳細に関してはご自身が使っている証券会社の窓口やホームページなどで確認するといいでしょう。もっとも、移行期には多少の混乱が伴うものと思われますので、日本証券業協会としても新しいNISAの概要やロールオーバーに関する手続きの必要性の周知に努めたいと思っています。

リスクヘッジを重視し若年層向けの投資教育を推進

新しいNISA制度にはやや複雑な面もありますが、新旧を問わず、NISA制度の目的が少額投資を入口に国民の資産形成を後押しすることであることに変わりはありません。その点、依然として20~40代にはまだまだ資産形成に関心を持っていない人たちがいるので、新しいNISA制度への移行でNISA制度が少なくとも5年間延長されることは大いに歓迎すべきことだと思います。

ただ、投資の世界にはリスクがあるのも事実です。特に暗号資産やFXなどのようにレバレッジが高い金融商品はその分だけリスクが大きく、ともすれば大きな負債の原因になってしまいかねません。また、最近では暗号資産やFXなどを用いた詐欺や悪質な情報商材なども横行しているので、投資経験が少ない若年層には特に注意してほしいと思います。その点、つみたてNISAは、その範囲で購入できる金融商品は比較的リスクが低いものになっているので、投資を始めるには打ってつけの仕組みだと思います。無論、一般NISAにしても、つみたてNISAにしてもリスクがあるのは間違いありませんし、中には「資産形成をするつもりで始めたが、資産が減ってしまった」という方もいると思いますが、その点については①余裕のある範囲で投資を行うこと②比較的値動きが安定した銘柄を選ぶこと③分散投資を心がけることなどのポイントを押さえて、各自でリスクヘッジしながら資産運用をしていただきたいと思います。

なお、日本証券業協会では、若年層を含めた幅広い対象に投資教育を推進しており、社会人向けのセミナーや中高生向けの出前授業などを実施しています。また、中高生向けには投資に関する無料教材を配布したり、教育コンテンツを制作し、ホームページで公開したりするなどしています。こうした取り組みを通じて、一人でも多くの皆さんに健全に資産形成に取り組んでいただければと考えています。

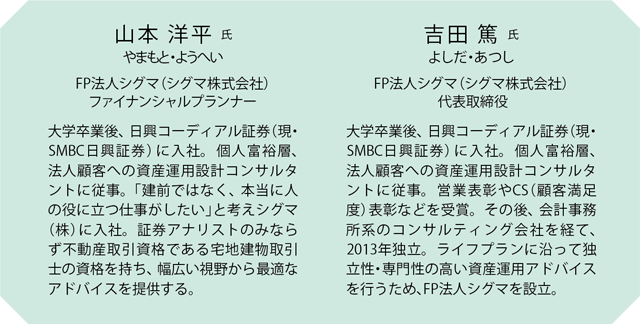

インタビュー②FP法人シグマ

新しいNISA制度を最大限に活用して一人ひとりの状況に応じた資産形成を

メリット、デメリットを踏まえた新しいNISAの活用法

新しいNISA制度への移行によって、2024年から現行のNISAは1階部分(つみたてNISAと同様の商品を購入する枠)と2階部分(現行の一般NISAと同様の商品を購入する枠)に区分されることになり、原則として1階部分を利用しなければ2階部分を利用できないようになります。あえてこのような変更を加える背景には、これまで以上に積み立て投資を推奨したいという狙いがあるように思いますが、正直、制度がやや複雑になる印象は拭えませんし、投資経験が浅い方にとっては理解しにくい分、やや敷居が高くなる可能性があるように感じます。

もっとも、新旧を問わずNISAには投資で得た利益が非課税になるという利点がありますし、新しいNISAにもメリット、デメリットがそれぞれあるので、まずはそのあたりを整理してみましょう。

まずメリットについては2階部分を使えばこれまで同様、個別株に一括投資することができるので、大幅に値上がりする銘柄をタイミング良く買うことができれば、非課税効果を十分に享受することができます。それに対して、デメリットとしては毎年購入したものを継続保有したまま非課税期限(5年)が経過すると、それ以降は毎年、払い出しするかロールオーバーするか売却するかという悩ましい決断を下さなければなりません。しかも、NISA口座で損失が出た場合、非課税の恩恵が受けられないどころか、特定口座や一般口座で発生した利益との損益通算ができないという問題があるので、その点も念頭に置かなければなりません。

他方、2024年以降もつみたてNISAは依然として同様の仕組みが継続されるので安心して利用することができます。ただし、NISAとつみたてNISAは併用することができないので、これから口座を開設しようとする方はそのいずれかを選択しなければなりません。先述した新しいNISA(2階部分)のメリット、デメリットを考慮すると、投資経験が浅く、安定した資産形成を目指したい方には、2024年以降もつみたてNISAを選択したほうがベターであるように思います。金融商品を購入するタイミングで大きく結果が左右される一括投資と比べ、つみたて投資は少額から始めることができますし、長期にわたって購入し続けることで価格変動の大幅な影響を抑えることができるからです。しかも、いったん設定してしまえば20年間そのまま放置することもできるので手間がかからないという魅力もあります。

では、具体的にどういった金融商品がつみたてNISAに向いているのかというと、個人的には振れ幅はあるものの、長い目で見ると成長する可能性が高いものが適しているように思います。そもそも、つみたてNISAで購入できる金融商品は指定された投資信託に限られていますが、その中でも例えば先進国や新興国の株式にターゲットを絞ったものなどが投資効果を得やすいと思われます。もちろん、振れ幅が大きい分だけリスクもありますが、つみたてNISAの場合、先述したように価格変動の大幅な影響を抑えることができるので、自身の資金計画に見合った配分で分散投資を心がければ、十分にリスクヘッジすることができるはずです。

では、新しいNISA(2階部分)を活用するにはどうしたらいいかというと、新旧を問わず言えることですが、個別株一辺倒に投資するのではなく、株式市場とは動きが異なる金融商品(金や不動産)などにも投資し、株式の暴落リスクを避けると良いでしょう。ただ、現行のNISAの運用状況を見る限り、投資経験が浅い方はいったん購入した個別株をそのまま放置してしまうケースが多いように思います。しかし、それではNISAのメリットを十分に享受することはできないので、もしそのような投資状況になっているようであれば、今後はつみたてNISAに切り替えたほうが良いかもしれません。

もちろん、自己資金に余裕がある方は課税対象ではありますが、特定口座(一般的な投資口座のこと。開設先の証券会社が譲渡益の税金を計算し、源泉徴収を希望すれば納税を代行してもらえる)を併用することで、より積極的に資産形成に取り組むこともできます。例えば、つみたてNISAについては限度額いっぱいまで利用し、その上で余剰資金を特定口座で積み立て投資していくというのも一案でしょう。

老後資金の積み立てに最適なのはNISAとⅰDeCoのどちらか

新しいNISA制度への注目度はかなり高く、金融庁がこの制度について発表した2021年には当社にも多くの問い合わせが寄せられました。当社は愛知県名古屋市にありますが、県外からの問い合わせも続々と寄せられたほどです。発表からかなり日が経ったこともあり、その勢いはやや落ち着いてきましたが、おそらく新しいNISA制度が開始される2024年が近づくにつれ、再び問い合わせなども増加するものと思われます。 また、最近はNISAに限らず、老後資金の心配などから資産形成に関する相談が増加傾向にあります。中でも30~40代といった若年層からの相談が多いのは非常に喜ばしいことです。つみたてNISAの非課税期限は20年なので、40代から投資を始めれば、ちょうど定年退職のタイミングの前後で期限を迎え、老後資金として活用することができるようになるので、当社としても積極的に若年層の支援に努めているところです。

ちなみに、そういった若年層の方々からは「NISAとⅰDeCo(イデコ:個人型確定拠出年金)のどちらがいいのか」といった質問を受けることが増えています。このふたつの大きな違いは、お金を自由に引き出せるかどうかです。単純な節税効果で比較するとⅰDeCoのほうに軍配が上がりますが、ⅰDeCoは年金と同じように60歳までは積み立てた資産を引き出すことができないので、いざという時に使うことができません。そのため、現状ではNISAを選択している人のほうが多いようですが、もし収入に余裕があるようであれば、老後資金のためにⅰDeCoに月々数万円、そして余剰分をNISAで積み立てていくという方法がイチオシです。

やや制度が複雑になった印象はあるものの、政府がNISAを継続してくれたことは多くの人にとって朗報です。ただし、最適な資産形成を進めるには、自身の家族構成や収入、さらには今後のライフプランなどを見極め、一点モノの資産形成のあり方を見出す必要があります。私たちはファイナンシャルプランナーとして、お客様一人ひとりに寄り添いながらアドバイスすることをモットーとしているので、資産形成に関して少しでも疑問がありましたらぜひともお気軽にご一報ください。